축의 전환―트럼프의 쇠퇴, 녹색당의 부상 및 사회적 변화의 새로운 좌표

- 저자 : Otto Scharmer

- 원문 : Axial Shift: The Decline of Trump, the Rise of the Greens, and the New Coordinates of Societal Change (2018년 9월 8일)

- 분류 : 내용 정리

- 옮긴이 : 민서

2018년 9월 7일에 있었던 미국 중간 선거가 미국이 좌파와 우파라는 양극단으로 치닫고 있음을 여실히 보여주는 결과라는 평가가 사람들 사이에서 널리 공유되고 있다. 하지만 오토 샤르머(Otto Scharmer)는 이 평가가 20세기 렌즈(즉 좌파냐 우파냐)로 21세기 현실을 바라보는 시각에서 나온 것이기 때문에 잘못되었다고 주장한다. 그러면서 그는 이와는 다른 시각으로 근본적인 축의 전환(axial shift)을 다루면서 정치적•경제적•문화적 공간의 좌표를 재정의하고 있다. 여기서 축의 전환은 지적 담론을 형성하는 좌표의 새로운 체계이다. 그에 설명에 따르면 미국의 중간선거는 물론 브라질•독일•이탈리아에서의 최근 선거 결과에서 나타나는 정치적 갈등의 축은 더 이상 좌파와 우파 사이가 아니라 열린 쪽과 닫힌 쪽 사이에 있다. 그런데 이러한 축의 환은 정치에 국한해서 일어나는 일은 아니며 경제 및 교육 체계와도 밀접하게 관련되어 있다. 샤르머는 정치•경제•교육체계에서 일어나고 있는 축의 전환—① 정치적 전환 ② 경제적 전환 ③ 교육의 전환—이 20세기의 전통적인 공적담론을 새로운 담론으로 대체하고 있다고 주장한다.

<정치적 전환>

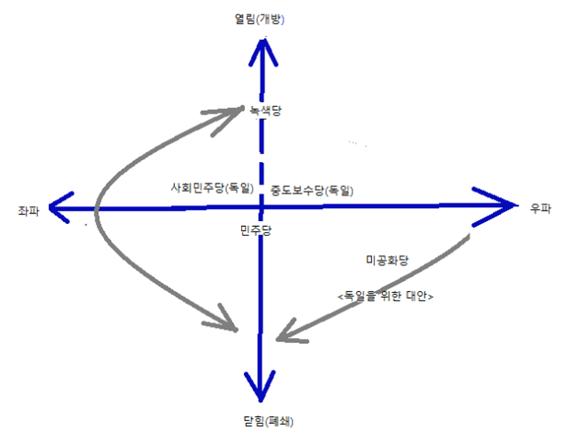

그림 1 새로운 정치의 축

그림 1에서 가로축 방향은 20세기의 낡은 갈등선을, 세로축 방향은 부상하는 21세기의 양극성을 나타낸다. 가로축의 기초가 되는 차이는, 예를 들어 ‘좌파’는 정부 서비스를 늘림으로써 문제에 대응하는 경향이 있는 반면에 ‘우파’는 개인들의 주도권을 촉진함으로써 같은 쟁점에 대응하는 경향이 있다는 점이다.

반면에 세로축의 기초가 되는 차이는 <뉴욕타임스> 칼럼니스트인 데이비드 브룩스(David Brooks)가 열림(개방) 대 닫힘(폐쇄)라고 부른 것으로, 도널드 트럼프와 새로이 선출된 브라질 대통령 자이르 볼소나루(Jair Bolsonaro)를 통해 이 ‘닫힘’(Closed)이 무엇을 의미하는지를 알 수 있다. 닫힘은 두려움•혐오•무지라는 세 요소를 증폭시키고 다섯 가지 행동 형태―① 맹목적임blinding(현실을 보지 않음) ② 감지하지 못함de-sensing(다른 사람들과 공감하지 못함) ③ 결여됨absencing(자신의 최고의 미래와의 관련성을 상실함) ④ 다른 사람들을 비난함blaming others(반성할 능력이 없음) ⑤ 파괴함destroying(자연파괴, 관계 파괴 및 자기파괴)―로 나타나는 심리상태를 의미한다. 샤르머는 이 다섯 가지 행동 형태들이 각본이 되어 지난 2년에 걸쳐 정치를 다시 만들었으며, 이는 이 행동 형태들이 마이크로 타기팅(micro-targeting)과 다크 포스트(dark post) 같은 소셜미디어 메커니즘들로 무기화되었기 때문이라고 말한다. 다시 말해 이 메커니즘들이 디지털 공명실(digital echo chamber)에서처럼 우리의 고립을 증가시키고 전례없는 수준에서 이런 치명적인 행동들을 증폭시킨 것인데 ① 미 연방 대법원에서의 브렛 캐버노(Brett Kavanaugh)의 인준 ② 학교, 종교기관 및 공공장소에서의 대량 총기 발사 ③ 기후변화가 이것을 분명히 보여주는 최근 사례들에 해당한다. 한 가지 사례(기후변화)만 예를 들어보자.

과학적인 증거를 수용하지 않음(맹목적임). 특히 지구상의 후진 지역에서 희생자들의 수가 증가하는 것에 공감하지 못함(감지하지 못함). 환경보호국(Environmental Protection Agency)을 해체함(결여됨). 기후과학과 기후 과학자들의 신뢰성을 적극적으로 약화시킴(다른 사람들을 비난함). 그리고 파리협약(Paris Agreement)에서 탈퇴함(문명을 자기파괴로 향하는 길로 몰아넣음).

그리고 샤르머는 이 사례들이 트럼프주의(Trumpism)의 각본이기도 해서 브라질의 트럼프로 평가되는 볼소나루가 선거운동에서 이 각본의 대부분을 따라할 만큼 정치적으로 효과가 있는 것으로 보고 있다. 그렇다면 왜 사람들은 그에게 투표했는가? 샤르머는 이 물음에 낡은 체제가 유권자인 그들을 실망시켰다고 믿고 있기 때문에 그들은 현 체제를 파열시키고 ‘적폐를 청산’하겠다고 약속하는 후보자에게 표를 던진 것이라고 답한다.

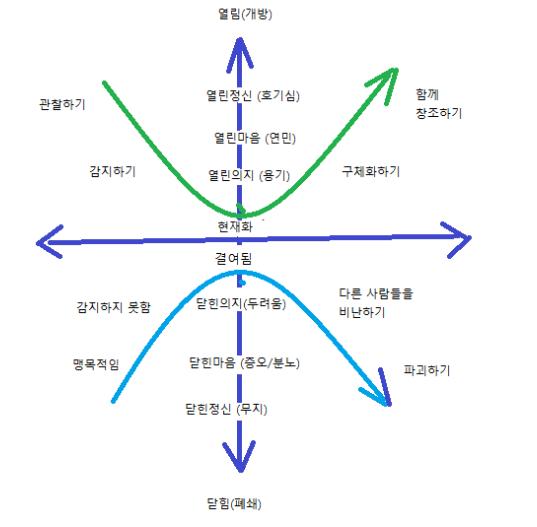

그림2: 두 개의 사회적 장: 함께 창조하기(현재화)의 주기 및 파괴하기(결여됨)의 주기

샤르머는 실제적인 정치적•경제적•문화적 대안의 부재가 오히려 세로축의 위쪽 부분(그림 1, 2)에 있는 엄청난 잠재성을 활성화시킬 징후로 본다. 예를 들어 그는 그림1과 그림2에서 좌우 축의 바깥쪽과 위쪽에 위치한다고 생각하는 젊은이들의 2/3 가량이 중간선거에서 민주당에 투표했고, 독일에서 최근에 치러진 두 번의 선거에서도 중도좌파인 사회민주당(SPD)과 중도보수당(CDU)이 연립정부를 구성하는데 실패하는 역사적인 사건이 일어났다고 말한다.

한편 선거에서 부상한 두 주요 당선자는 세로축의 끝에 놓이는데 아래쪽 끝에는 난민에 반대하는 <독일을 위한 대안> 소속의 당선자가 놓이고 위쪽 끝에는 녹색당 소속의 당선자가 놓인다. 샤르머는 극보수주의적인 성향의 남부 바이에른에서의 독일 녹색당의 부상과 텍사스에서의 미국 민주당의 부상—민주당 소속의 베토 오르크(Beto O’Rourke)는 텍사스에서 상원의원 선거에 출마하여 테드 크루즈(Ted Cruz)와의 대결에서 선전했다—은 세로축의 위쪽을 활성화시킬 수 있는 총체적인 잠재성이 오늘날 드러나 보이는 것보다 훨씬 더 크다는 것을 입증하는 것이라고 주장하고 있다.

샤르머는 정치부문에서의 축의 전환과 관련한 몇 가지 핵심을 다음과 같이 정리한다.

– 자이르 볼소나루(Jair Bolsonaro, 브라질), 빅토르 오반(Viktor Orban, 헝가리), 야로슬라브 카친스키(Jaroslaw Kaczynski, 폴란드), 마테오 솔비니(Matteo Salvini, 이탈리아), 레제프 에르도간(Recep Erdogan, 터키), 블라지미르 푸틴(Vladimir Putin, 러시아) 그리고 로드리고 두테르테(Rodrigo Duterte, 필리핀)의 부상은 (a) 세로축에서 아래쪽 끝에 위치하는 것으로 정의된 트럼프주의가 미국에 국한되지 않는다는 것과 (b) 트럼프주의가 두려움•증오•무지의 확대를 가능케 한 소셜미디어와 밀접하게 관련이 있음을 나타낸다(그림 2).

– 독일에서의 녹색당의 부상, 미의회에서 새로운 세대의 다양한 여성 대표자들의 부상뿐만 아니라 동성혼 합법화를 주장한 코스타리카의 대통령 알바라도(Alvarado)와 다수 일반 국민들의 지지를 받고 당선된 인도네시아의 대통령 조코위(Jokowi)의 승리도 전 세계적으로 사람들이 무지•증오•두려움을 통해 호기심•연민•용기를 폐쇄하는 게 아니라 오히려 호기심•연민•용기를 통해 정신•마음•의지를 열어젖힘으로써 현 정치 체제에 대한 그들의 불만을 드러낼 수 있음을 입증한다(그림 2).

– 역사적으로 살펴보더라도 세로축 주변에서 일어나는 열림과 닫힘 사이의 갈등은 새로운 것이 아니며 오늘날 새로운 것은 다음의 3가지 조건들이다. ① 열림이냐 닫힘이냐라는 쟁점이 이제는 전 세계적으로 발생하고 있다는 것 ② 우리에게는 지구가 가진 지속가능한 발전의 한계에 맞추어 우리의 경제와 사회를 변형시키기 위한 시간이 10년밖에 남지 않았다는 것, ③ 소셜미디어가 전례 없는 수준에서 치명적인 행동들(결여됨의 순환)을 확대하고 있다는 것이다.

– 트럼프하에서 미공화당(GOP)이 전통적으로 보수 성향의 중심부에서 세로 스펙트럼의 아래쪽 끝에 있는 신민족주의적인 포퓰리즘(그리고 백인우월주의)적 견해를 충분히 수용하는 으로 움직였는데도 민주당은 더 좌파로 움직일 건지, 더 중도로 갈 건지, 더 포퓰리즘적이 될 건지 아니면 세로 스펙트럼에서 더 위쪽으로 움직일 건지를 논쟁하면서 여전히 갈팡질팡하고 있다. 대부분의 선거운동은 미국 문명을 위한 더 대담한 새로운 내러티브(세로축의 위쪽 끝)를 제안할 기회를 놓치면서 전통적으로 진보적인 주제(가령 헬스케어 서비스)에 중점을 두었다. 이러한 민주당의 선거 전략은 낡은 렌즈를 통해 새로운 상황을 바라봄으로써 역사적 기회를 놓친 명확한 사례에 해당한다.

<경제적 전환>

경제적 좌표의 전환은 경제를 운영하는 방법에 관한 담론—어떻게 경제성장의 주기에 불을 가장 잘 점화할 것인지에 대한 다양한 의견들에 초점을 맞추는 담론—을 재형성하고 있다. 한 학파가 시장 메커니즘(자유주의와 신자유주의)을 찬성했고 다른 학파는 정부 개입과 더 적극적인 거시경제적 운영(케인즈학파와 신케인즈학파)을 찬성했지만, 금세기 새로운 담론은 문제가 있는 성장패러다임이 모두를 위한 웰빙에 초점을 맞추는 탈성장 패러다임으로 대체될 것인지의 여부를 중심으로 부상하고 있다.

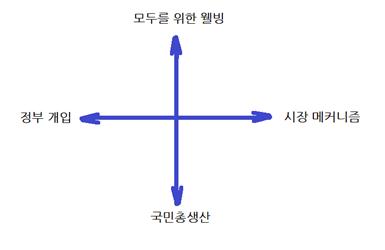

그림3: 새로운 경제의 축

샤르머는 그림 3에서처럼 낡은 담론과 낡은 패러다임은 그냥 사라지지 않고 현재의 공적인 경제 담론의 새로운 좌표에서도 그대로 등장하는 것으로 분석한다. 그의 분석에 따르면 가로축은 경제를 운영하는 데 있어서 정부중심적인 방식이냐 시장중심적인 방식이냐에 기초하지만 세로축은 더 많은 국내총생산이 더 많은 복지로 옮아가는 경향이 없다는 선진 경제의 경험적 발견에 기초한다. 그는 이것이야 말로 국내총생산이 경제적 발전의 유익한 지표가 아니라는 것을 반증하는 것이므로 바로 이곳에서 새로운 대화가 시작되어야 한다고 주장한다.

현재 논의되는 대안 지표들로는 ⑴ 부탄의 국민총행복지수(Gross National Happiness, GNH) ⑵ 유엔개발계획(UNDP)의 인간개발지수(Human Development Index, HDI) ⑶ 2015년 유엔 총회에서 채택한 17대 지속가능한 발전 목표(Sustainable Development Goals, SDGs)가 있다.

샤르머는 이러한 새로운 경제 좌표의 특징들을 다음과 같이 언급한다.

① 대부분의 낡은 패러다임들이 2008년도에 완전히 실패를 했지만 그 사고방식은 자본과 제도 속에 여전히 건재하기 때문에 주류경제 담론은 여전히 20세기 경제사상인 가로축에 지배를 받고 있다.

② 세로축과 관련해서는 세로축의 아래쪽(즉 경제 민족주의)에서 그 사상이 더 역설되고 표현되는 반면에 세로축의 위쪽에서는 표현되더라도 규칙이 아닌 예외로 남는다(사례: 부탄, 코스타리카(([옮긴이] 코스타리카는 동성 결혼 합법화를 지지하는 정치인을 대통령으로 선출했고 부탄은 국민행복지수가 1위인 나라이다.))).

③ 세로축의 윗부분의 특성은 많은 지역공동체들에서 발견되며 도시나 일국 수준에서 이루어지는 지역 규모의 다부문 기획에서도 종종 드러난다.

④ 2030년까지 17개 지속가능한발전목표(SDGs)를 실제로 실행할 유일한 가능성은 공동작업과 민주적 참여를 위한 새로운 기반시설들을 지역 수준에서부터 창출하는 데 있으며, 그 목적은 모두를 위한 웰빙을 창출하기 위하여 즉 에고체계(ego-system) 인식에서 생태계(eco-system) 인식으로 (세로축의 아래쪽에서 세로축의 위쪽까지) 우리 경제의 운영체제를 업그레이드하기 위한 것이다.

<교육의 전환>

교육의 새로운 좌표는 정보격차의 의미가 바뀌었음을 깨닫는 것을 통해서 포착할 수 있다. <뉴욕타임스> 칼럼니스트인 네이오미 셰이퍼 라일리(Naomi Schaefer Riley)에 따르면 실제 정보격차는 “스크린 타임을 제한해야 한다는 것을 알고 있는 부모를 둔 아이들과 더 많은 스크린이 성공의 열쇠라고 말하는 학교와 정치가들에게 속은 부모를 둔 아이들 사이에” 존재한다. 잡지『와이어드』(Wired)의 전 편집인인 크리스 앤더슨(Chris Anderson)도 “과거 정보격차의 핵심은 테크놀로지에의 접근이었지만 이제 모든 사람이 테크놀로지에 접근하므로 테크놀로지에의 접근을 제한하는 것이 새로운 정보격차의 핵심이다”라고 말했다.

교육부문에서 대부분의 낡은 담론이 ‘공교육 대 사교육’—즉 좌파와 우파—을 중심으로 전개되는 반면에 새로운 담론은 학습 유형에 더 중점을 둔다. 그림 4에서 보듯이 교육의 전환은 숫자•공식•사실을 외우기냐 아니면 전인교육의 관점에서 학습과 창의성에 접근하느냐(후자의 접근법은 생성적인 사회적 장들을 중심으로 하면서 머리•가슴•손을 통합한다)를 중심으로 전개된다.

샤르머는 이러한 새로운 교육 좌표(그림 4)의 렌즈를 통해 드러나는 현 교육의 풍경을 다음과 같이 요약한다.

그림 4 새로운 교육의 축

① 현재 활동과 담론의 대부분은 낡은 사고방식의 축(공교육이냐 사교육이냐 등)의 손아귀에 아직 꽉 잡혀있다.

② 인공지능 혁명은 사회가 작동하는 방식을 재형성하면서 우리가 스펙트럼의 아래쪽(숫자•공식•사실 기억하기)에서 익히는 숙련도에 토대를 둔 일자리들을 대체할 것이다. 그렇게 될 경우 우리는 인간 활동과 가치창출이 스펙트럼의 위쪽(인간적인 연민, 공감하는 인적서비스, 집단 창의성, 깊이 경청하기, 생성적인 대화, 집단적 공존, 공간 확보해주기, 내려놓기, 맞이하기(([옮긴이] 여기서 ‘공간을 확보해주기’(‘holding the space’)는 타인에게 자신의 존재를 부과하지 않으면서 타인을 돕는 것이다. ‘내려놓기’(letting-go)는 기존의 자아를 내려놓는 것이고 ‘맞이하기’(letting-come)는 미래의 잠재적 자아를 맞이하는 것이다. 샤르머는 기존의 자아를 ‘내려놓기’와 미래의 잠재적 자아를 맞는 ‘맞이하기’의 공존을 ‘presencing’(현재화)이라고 표현한다.)))을 향하도록 방향을 다시 잡아야 할 것이다.

③ 좋은 사립학교들이 학습 스펙트럼의 위쪽으로 도전을 해보기도 하지만 핀란드와 북유럽 국가의 교육 체계들을 제외하고 그런 시도를 해온 더 큰 학교 시스템의 사례들은 거의 없는 실정이다.

<우리 시대의 가장 중요한 맹점>

샤르머는 시스템 변화에 기반을 둔 인식방법과 인식 도구를 제공하는 기반시설 및 현 세대의 변화 메이커들이 여러 시스템들·부문들·지형들에 걸쳐 있는 그들의 동료들과 연결하는 데 도움이 되도록 힘을 주고 뒷받침을 하는 기반시설의 부족이야말로 우리시대의 가장 중요한 맹점이라고 진단한다,

정치와 경제에서의 축의 전환은 교육과 학습에서의 전환과 어떤 관계가 있는가? 그는 이 물음에 모든 것이 관계되어 있다고 답한다. 20세기 담론에서는 이데올로기의 차이가 핵심이었지만 2018년에는 이데올로기는 없고 나-나-나···만 있을 뿐이라는 것이다.

이것은 세로축에서의 차이—열림이냐 닫힘이냐—는 이데올로기가 아니라는 말이기도 하다. 샤르머에 따르면 세로축에서의 차이는 의식, 다시 말해 우리가 연결되는 방식의 질의 차이이다. 이렇게 본다면 아래쪽 두 개의 사분면에서 위쪽 두 개의 사분면으로의 전환은 자아체계 인식에서 생태계 인식으로의, 즉 나에서 우리로의 의식상의 전환인 것이다.

트럼프, 포퓰리즘 및 에고체계 인식에서 좋은 점은 현실화되고 있는 에너지와 주도권이며 나쁜 점(또는 그 한계)은 편협성이다. 이러한 ‘자잘한’ 자아는 상호의존으로 이루어진 우리 시대의 실질적인 복잡함을 감당하지 못한다. 복잡함과 상호의존은 정신의 개방, 마음의 개방, 의지의 개방을 필요로 한다. 그리고 우리가 계속 이런 개방과정에 참여할 때—심판의 소리, 냉소의 소리, 두려움의 소리에 둘러싸인 그 모든 것에 도전할 때—우리는 근본적으로 에고에서 생태로의 사고방식의 전환을 경험하게 될 것이며, 우리는 우리 자신의 관점에서부터 뿐만 아니라 생태계에 속한 다른 모든 존재들의 관점에서부터 상황들을 바라보기 시작할 수 있을 것이다.

샤르머는 셀 수 없이 많은 개인들, 집단들 및 조직체들이 에고체계 운영방식에서 생태계 운영 방식으로 옮겨가도록, 즉 세로축의 위쪽으로 옮겨가도록 요구하는 과제들과 직면하고 있는 실정이지만 이 여정에서 그들은 지지를 받지 못하고 있고 종종 혼자라고 느끼고 있는 이 시점이야말로 우리가 열림(개방)과정을 이야기해야 할 때라고 말한다. 이 열림(개방)과정—그리고 이 과정을 규모있게 촉진하기 위한 새로운 인식에 바탕을 둔 방법들과 도구들—은 아마도 우리 시대에 가장 중요하지만 지원을 잘 받지 못하는 과정이며, 우리를 둘러싸고 있는 소음들 때문에 종종 놓치고 있음에도 불구하고 우리가 최고로 집중할 만한, 형성중인 운동을 포함하고 있는 과정인 것이다.

<당신이 지금 할 수 있는 것: 사회변형랩>

실제로 샤르머는 동료들과 <프레즌싱 인스티튜드>(Presencing Institute)를 운영하며 세로축의 위쪽 부분을 규모있게 활성화하기 위해 일하고 있고, 부문들을 가로지르고 있는 다수 글로벌 네트워크들 및 조직체들과 협력하고 있다. 그는 <사회변형랩>(Societal Transformation Lab)이라 불리는 새로운 기획과 기반시설을 2019년 초에 출범시켰으며, 이 랩은 각자가 속한 조직체 및 생태계에서 지대한 혁신을 위해 일하는 팀들과 조직체들에게 필요한 다지역 혁신 플랫폼으로 기능하고 있다.

이 글을 올라간 2018년 9월 8일은 이 기획의 파트너들을 모집하기 위해 새로운 웹사이트를 시작하는 날이기도 해서 샤르머는 랩을 간단하게 소개하고 있다. 랩은 온라인과 오프라인에서 자유롭게 접근할 수 있으며 이 랩을 통해 세계 전역에서 변화 메이커들이 모일 수 있다. 팀들과 조직체들은 s.lab의 온라인 플랫폼에 접근할 수 있으며 이 플랫폼은 부문들, 시스템들 및 지형들에 걸쳐 있는 변화 메이커들이 서로의 학습, 리더십 및 프로토타이핑(prototyping)을 지원할 수 있도록 디자인되어 있다.

♣